Stefan Duchateau

Vrees niet voor het zoveelste jaaroverzicht, vol geweeklaag over de vele gesels die 2022 bracht. We blikken liever vooruit en laten deze helleveeg waar ze thuishoort: diep begraven onder de resem sombere herinneringen die dit onheilsjaar overspoelden. Niet dat dat deze rampspoed vooraf ondenkbaar was, maar wel dat ze als onwaarschijnlijk werd beschouwd omdat een ontaarding zoals we die in het afgelopen jaar hebben moeten ervaren, een zodanige opeenstapeling van menselijk mistasten en incompetentie vereist dat niemand er ernstig rekening mee moest houden. Aan een militaire invasie begin je niet tenzij je in troepenaantal (minstens) drie tegen één in het voordeel staat en/of over een superieur wapenarsenaal beschikt en/of de tegenpartij compleet weet te verrassen. Geen van deze drie elementen was aanwezig, zodat de Russische invasie gedoemd was vast om te verzanden in een uitzichtloze loopgravenoorlog. De inflatie opstoot tijdens de eerste twee maanden van het voorbije jaar was het onvermijdelijke maar slechts tijdelijke gevolg van een substantiële toename van de geldhoeveelheid, na de uitgebreide monetaire en fiscale maatregelen in 2021, de toegenomen private consumptie, de ongebreidelde overheidsinvesteringen en de (al dan niet vermeende) toevoerproblemen door flessenhalzen in de aanbodketens van de economie.

Dit zijn telkens problemen van voorbijgaande aard die ons niet overmatig verontrustten. De Fed vond het initieel zelfs niet nodig om hiervoor zijn monetaire politiek bij te sturen. In december 2021 voorspelde de Amerikaanse centrale bank zonder enige nuance dat het nultarief gedurende heel 2022 en waarschijnlijk 2023 aangehouden zou blijven.

Zelfs onder toenemende druk en ondanks een resem dreigende inflatiesignalen, besloot de Fed om zijn beleidsrente in maart slechts met luttele 25 basispunten op te trekken … Om vervolgens met een reeks – met meer naar paniek dan naar inzicht ruikende – renteverhogingen wild om zich heen te slaan en door apocalyptische commentaren de financiële markten verregaand te troebleren, vooral omdat ze erop wezen dat de centrale bank het noorden kwijt was. Temeer omdat de bruuske stijgingen van de kortetermijntarieven weinig afbreuk doen aan de oorzaken van de huidige inflatie opstoot, die hoofdzakelijk gerelateerd was aan de plotse toename van energie- en voedselprijzen. Het wantrouwen in de Fed sloeg over op de obligatiemarkten die de ergste verliezen sinds WO II moesten verwerken.

De ECB had onder deze omstandigheden weinig alternatieven en moest de Amerikaanse centrale bank in haar opwaartse pad volgen om de wisselkoers van de US$ ten opzichte van de euro enigszins binnen de perken te houden.

De geschrokken financiële markten vertaalden de onzekerheid die de centrale bank uitstraalde, in een vrees voor overmatig rentegeweld waardoor tegelijk de toekomstige economische groei wordt verbrast en de belangrijkste component van de inflatie-indicatoren verder wordt aangejaagd. Door de stijgende hypotheekrente wordt immers het aanbod van nieuwe huizen afgeremd, terwijl de vraag naar huurwoningen verder toeneemt onder de druk van een robuuste arbeidsmarkt.

Paniek is echter (zoals steeds) een zeer slechte raadgever. De inflatie volgt (vooralsnog) het vooropgestelde neerwaartse pad, zij het met verraderlijke kronkels. Natuurlijk mag men niet verwachten dat een dergelijke inflatieopstoot op enkele maanden tijd volledig bezworen zal zijn, zeker niet wanneer de oorspronkelijke opwaartse schok van de consumptieprijzen onverwacht werd verlengd door de militaire invasie en de onzekerheden over de toekomstige energie- en voedselvoorziening die dat met zich meebracht.

De consumptieprijzen dalen met een zestal maanden vertraging op een voorafgaande piek van de energieprijzen. Deze piek werd in augustus bereikt, na een afschrikwekkende stijging van de gasprijzen, toen alle Europese overheden gelijktijdig besloten om hun gasreserves voor de komende winter aan te vullen.

In het beste geval kunnen de inflatie-indicatoren pas naar het einde van het eerste kwartaal van 2023 op overtuigende wijze hun daling doorzetten. Ceteris paribus [*1] voegen de immer bedachtzame economisten er dan haastig aan toe …

We hopen dat de overheid er in 2023 op zal toezien dat de stijgingen van de energie- en voedselprijzen die vorig jaar werden doorgerekend in de kleinhandelsprijzen en die de inflatiespiraal initieel op gang trokken, zich ook in hun dalende pad zullen vertalen in prijsdalingen aan de kassa van de warenhuizen. Dat zou oneindig veel efficiënter zijn dan een zoveelste renteverhoging. Zowel de prijs van gas- en olie, zoals bijvoorbeeld ook de prijs van koper, hout, aluminium, tarwe of soja staan nu lager dan het niveau dat gold voor de militaire invasie. Soms zelfs in beduidende mate.

Het is overigens verder onderzoek waard of de ontwikkelingen op de energie- en voedselmarkten een dergelijke prijsstijging verantwoordden, zoals we die helaas hebben moeten ondergaan.

Maar in het eerste kwartaal van 2023 dreigt er vooralsnog een nieuw soortige catch 222- situatie te ontstaan, waarbij datgene wat een verdere terugval van de bedrijfswinsten afremt en de werkgelegenheid en de private consumptie op een hoog peil houdt, gelijktijdig de monetaire instanties verplicht tot verdere verstikkende ingrepen. De economie blijft immers relatief sterk, zeker in de VS maar ook in de eurozone reageert de economie krachtdadiger dan initieel werd aangenomen.

Laat het ons, geïnspireerd door het jaartal waar we sinds enkele dagen zijn aanbeland, dit een catch 23-situatie noemen. Vooral de verdere stijging van de salarismassa baart hierbij zorgen en laat het aloude spook van de Phillips-curve [*2] herrijzen.

Powell

Deze (vermeende) wetmatigheid vormt echter een totaal achterhaald concept dat nooit op enige empirische basis kon rekenen en geen enkele theoretische onderbouw heeft, maar nog steeds het denken van Fed-gouverneur Powell lijkt te beheersen: sterke werkgelegenheidscijfers en banengroei die op hun beurt de salarisgroei aanzwengelen en hierdoor het smeulende inflatievuur van zuurstof voorzien.

De centrale bank ziet een verhoging van de werkloosheid vandaar (ten onrechte) als een remedie tegen inflatie en probeert daarom een (milde) recessie uit te lokken. Hierdoor lopen echter ook de bedrijfswinsten belangrijke schade op en dat zet zich vanzelfsprekend om in zwakke beursprestaties.

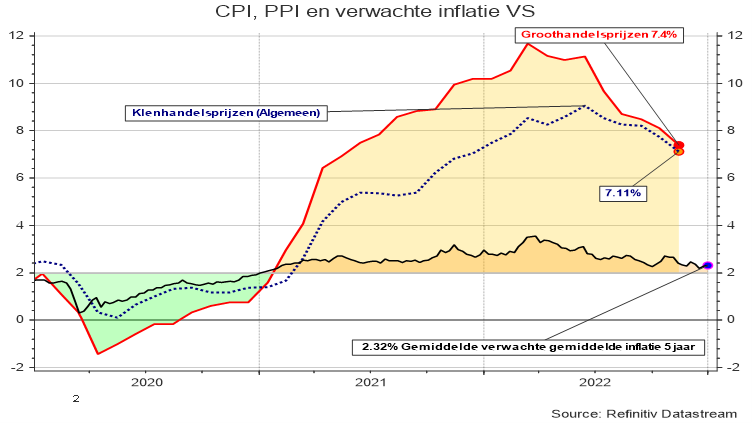

Deze vicieuze cirkel kan doorbroken worden door substantiële en volgehouden dalingen van de inflatie-indicatoren, na een stabilisatie van de energie- en voedselprijzen. We sluiten een dergelijk scenario zeker niet uit. Een dergelijk verwachtingspatroon zit al duidelijk vervat in de verwachte inflatie5. Zowel in de VS als in de eurozone wijst deze indicator op een gemiddelde verwachte jaarinflatie van minder dan 3 % over de komende 5 jaar. Een niveau dat geen verdere verhogingen van de kortetermijnrente vereist en toelaat dat de langetermijnrente afneemt.

Stel je voor: beter dan verwachte economische groei, wat rentedalingen en een inflatiepeil dat lager dan ligt dan oorspronkelijk werd aangenomen. Het beste van beide werelden ergens in de tweede jaarhelft? Ceteris paribus …

[*1] Als alle omstandigheden gelijk blijven. Een typische aanname in de economie, waarbij men het toekomstige gedrag van één variabele tracht te voorspellen en alle andere variabelen onveranderd worden gelaten. Dit werkt in de praktijk natuurlijk niet, maar het is een noodzakelijke hypothese om het gedrag van een economische variabele te modelleren.

[*2] Vernoemd naar de Nieuw-Zeelandse econoom A.W. Phillips die in 1958, die een verband meende te zien tussen stijgende (dalende) werkloosheid en een afname (toename) van de inflatie. Dit concept werd in het begin van de jaren zestig gretig omarmd door ronkende namen in de economische wetenschap, onder meer Paul A. Samuelson en Robert Solow. In 1968 waarschuwde Milton Friedman echter al voor het gebruik van deze vermeende wetmatigheid als monetair beleidsinstrument. Het kwam immers ook voor dat hoge inflatie gepaard ging met hoge werkloosheid en niet omgekeerd zoals Phillips beweerde. Dit werd in de jaren ’70 overduidelijk geïllustreerd. Ook de legendarische Fed-voorzitter Paul Volcker keerde zich in 1979 tegen het gebruik van de Phillips-curve als beleidsinstrument. Het is zeer vreemd dat de huidige voorzitter van de Amerikaanse bank zich zowel verschuilt achter de (letterlijk) brede rug van Volcker en zich tegelijk ook beroept op de Phillips-curve om zijn beleid te verantwoorden. Net als in 2018. Ook toen veroorzaakte dit een debacle op de financiële markten. Als trainer in de Belgische voetbalcompetitie zou Jay Powell een korter beroepsleven beschoren zijn.

De auteur Stefan Duchateau is professor Risk Management, blogger op dit platform en zal deelnemen aan het Professorendebat op 15 juni in Baarn, bij het Risk & Compliance Jaarcongres 2023.