Stefan Duchateau

Wat er precies van aan is, durven we niet met zekerheid te stellen. Maar naar verluidt heeft Benjamin Disreali – mede grondlegger van de Britse Conservatieve partij, gevierd novellist en in bijberoep ook een paar keer premier van het Verenigd Koninkrijk – na een zoveelste wispelturige beweging van het Britse pond op de internationale wisselmarkten, in diepe wanhoop uitgeroepen dat ‘only the foreign exchange has driven men more madly than love’. Inderdaad, er valt meestal weinig touw vast te knopen aan de erratische bewegingen van de wisselkoersen. Dat staat overigens in schril contrast met de aandelenmarkten, die volgens een complex maar in ieder geval rationeel mechanisme (gebaseerd op de bewegingen van rentevoeten, het verwachte groeiritme van bedrijfsresultaten en de geboden risicopremie) momenteel naar eenzame hoogten zijn geklommen. Tot spijt van wie het benijdt.

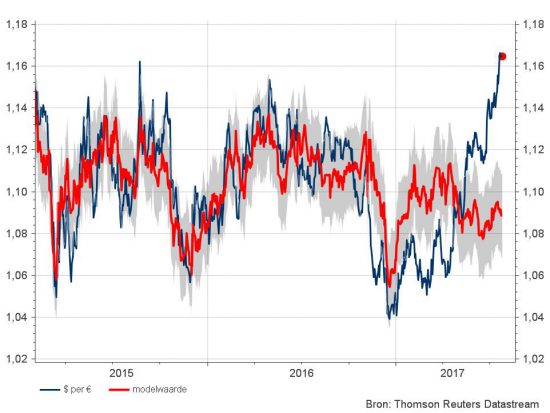

De wisselmarkten kunnen echter uit hun nukkig gedrag geen betekenisvol voordeel puren, noch op korte, noch op lange termijn – op een toevalstreffer links of rechts na. De recente excentrieke koerssprongen van de Amerikaanse dollar, vooral dan ten opzichte van de euro, illustreren ten volle het grillige karakter van de wisselkoersen. (Zie grafiek boven dit artikel).

Dat alles is te weinig uitdagend voor onze immer aangescherpte en analytisch ingestelde geest, zodat enkel de bijnaam van de Amerikaanse munt alsnog onze interesse weet op te wekken: de greenback (of letterlijk vertaald: groene rug). Deze roepnaam is te danken aan een opvallende eigenschap die het dollarbiljet van de in de 19de eeuw meer gebruikelijke banknotes onderscheidde. Bij de lancering van de greenbacks sleepte de burgeroorlog in de VS al veel langer aan dan iemand ooit voor mogelijk had gehouden, en de kosten swingden al helemaal de pan uit. Desperaat op zoek naar financiering volgde president Lincoln, enigszins schoorvoetend, het advies op van Kolonel Taylor (een vrijwilliger en zakenman uit Illinois), dat eruit bestond om als overheid zelf een wettelijk betaalmiddel uit te vaarden, zelfs zonder dekking van een goud- of zilvervoorraad. Op die manier zou de overheid aan de torenhoge rentevoeten van de banken kunnen ontsnappen. De nieuw uitgegeven biljetten van de Staat konden bovendien gemakkelijk worden onderscheiden omdat, in tegenstelling tot de banknotes, nu ook de rugzijde werd bedrukt met tekst en illustraties in groene inkt.

Dat was een geniale vondst van ‘Dick’ Taylor, die hiermee een zeer belangrijke bijdrage leverde aan de uiteindelijke overwinning. Hijzelf stierf helaas straatarm nadat de grote brand van Chicago hem in 1871 had geruïneerd. Maar dit geheel terzijde …

Verhouding dollar versus euro

In het volle besef hiermee van vermetelheid te kunnen worden beschuldigd, trachtten we toch de capriolen van de wisselkoersen enigszins te modelleren, meer bepaald wat betreft de verhouding tussen de Amerikaanse dollar en de euro. Hierbij wordt het gedrag van de wisselkoers geschetst in het perspectief van wijzigingen in lange termijn renteverschillen, verschillen in verwachte inflatie en korte termijn rentetarieven. De laatste component blijkt weinig significant en kan in de regressies snel worden verwijderd.

Van begin 2015 tot oktober 2016 blijkt de wisselkoers een schoolvoorbeeld van gedrag volgens het model. (Zie grafiek boven dit artikel). De afwijkingen tussen de vooropgestelde waarde en de werkelijke koers zijn zeer beperkt en vallen netjes binnen een betrouwbaarheidsinterval (aangeduid door de grijze zone). Tussen oktober en begin november 2016 kan er een eerste, nog erg beperkte afwijking worden waargenomen. Onthoud hierbij dat wanneer de lijn naar een lager niveau evolueert, dit erop wijst dat de dollar duurder wordt. Je moet dan immers minder dollars betalen voor een euro.

De reden voor de afwijking in deze periode is wellicht terug te brengen tot de quasi zekerheid op een overwinning van Clinton, waarop de polls destijds onmiskenbaar wezen. Op 6 november 2016 leidde de ontnuchterende overwinning van haar tegenkandidaat initieel tot een schrikreactie, die snel omsloeg in een substantiële verbetering en overwaardering van de dollar (en dus een lagere wisselkoersverhouding met de euro). Deze trend van overwaardering hield ongeveer aan tot april 2017 en keerde vervolgens resoluut toen bleek dat de nieuwbakken Amerikaanse president enkele striemende politieke nederlagen had geleden. De greenback nam recent opnieuw een diepe duik, naar aanleiding van een nieuwe vernedering toen in de Senaat nota bene leden van de regerende Republikeinse partij de presidentiële voorstellen voor een hervorming van Obamacare verwierpen. Dit werd intussen gedeeltelijk teruggeschroefd dankzij de inspanningen van John McCain, maar deze (beperkte) overwinning straalt veel meer af op deze oorlogsheld dan op zijn president.

De impact van dergelijke politieke machinaties hebben een onrechtstreekse maar substantiële invloed op de wisselkoers, omdat men (ten onrechte) vreest dat hierdoor ook de aangekondigde maatregelen om de economie te ondersteunen, zoals verregaande investeringen in infrastructuur en belastingbesparingen, op de helling komen te staan, waardoor de economische groei aan momentum zou inboeten.

Wij zijn echter overtuigd van het tegendeel. De Republikeinse partij kan haar president dan wel in de steek laten wat betreft zijn weinig overtuigende hervormingsvoorstellen inzake gezondheidszorg, maar in de voor haar cruciale domeinen zoals belastingverlagingen of groeistimulansen zal ze dat zeker niet doen. We verwachten dan ook dat de donkere wolken die momenteel boven het hoofd van de president samen troepen, in het najaar geleidelijk zullen wegtrekken (althans op dit vlak!).

Deze conclusie houdt ook de voorspelling in dat de dollarkoers opnieuw naar zijn modelwaarde zal evolueren. De afwijking is momenteel echter significant. In relatieve termen bedraagt de onderwaardering immers een slordige 6%.

Sterk bepalend voor de toekomstige koersrichting is de evolutie van de economische conjunctuur in de VS en de eurozone. Deze ontwikkeling bepaalt immers de stand van de lange termijn rentevoeten, de monetaire politiek en de verwachte inflatie.

We verwachten in de komende weken echter weinig van het ISM-cijfer voor de industriële component van de Amerikaanse economie. Volgens onze modelinschatting zou dit cijfer immers zelfs nog wat verder kunnen afzwakken, hoewel de grijze zone rond onze inschatting ook een – voor het overige betekenisloze – verbetering zou toelaten. Maar dat doet geen afbreuk aan de fundamentele, neerwaartse trend.

Wij vermoeden dat de Amerikaanse Centrale Bank ook wel over dergelijke inzichten beschikt en vandaar weinig geneigd zal zijn om haar beleidsrente in dergelijke omstandigheden te verhogen. Zelfs een rentestijging in december wordt nu beduidend minder waarschijnlijk geacht dan enkele maanden geleden.

Een belangrijker agendapunt op de Fed-bespreking van 26 en 27 juli was de mogelijke maatregelen om de sterk geïnflateerde balans van de Centrale Bank af te bouwen. De activa zijn, net als in de eurozone, immers sterk opgelopen door de massale inkoopprogramma’s van allerlei obligaties. Onverhoedse commentaren over een versnelde afbouw kunnen negatieve reacties uitlokken op de wereldbeurzen. We dichten echter een beperkte kans toe aan een dergelijk scenario. Er is geen enkele onmiddellijke druk waarneembaar, noch in de VS, noch in Europa.

Pek en veren voor doemdenkers

Integendeel, het onderwerp is zelfs niet meer aan de orde in de eurozone. Nadat Draghi werd geconfronteerd met negatieve marktreacties na zijn (nochtans vrij neutrale) uitspraken over een mogelijke beëindiging van het “quantitative easing” programma van de ECB, zijn de recente commentaren van andere ECB-bonzen opvallend gematigd geworden, waarbij zelfs gehint wordt op een verlenging van het programma. De verwachte inflatie in de eurozone evolueert, evenmin als die in de VS, in de beoogde richting, terwijl de kredietgroei nog steeds een te traag groeiritme laat optekenen. Beide elementen wijzen erop dat de stimulerende monetaire politiek nog geruime tijd moet worden voortgezet, met een lage lange termijn rente en negatieve korte termijn rente tot gevolg. Ook het IMF adviseerde recent ondubbelzinnig in die richting. Dit alles moet overigens niet alleen maar als kommer en kwel worden gezien. De recente Duitse IFO-indicator gaf aan dat het Europese economische project zeker een kans op slagen heeft. De economische groei binnen de eurozone is voorlopig echter nog te verspreid. Toch vertoont die groei een voortgezette neiging tot convergentie, zij het dat die tendens tegen een hoge sociale kostprijs werd afgedwongen. De (relatief succesrijke) terugkeer van Griekenland op de internationale kapitaalmarkten is echter hoopgevend en ondersteunt zeker ons fundamenteel positief – maar niet naïef – standpunt inzake de houdbaarheid en de toekomstperspectieven van de eurozone. Iemand recent nog een van de doemdenkers gezien, die enkele jaren geleden de diep getroffen Griekse bevolking met vernederende commentaren en karikaturen overlaadden en meteen ook het einde van de eurozone in het vooruitzicht stelden? Pek en veren zijn hun verdiende lot.

De auteur, Stefan Duchateau, is hoogleraar risk management aan de KU Leuven (Campus Brussel) en aan de Universiteit van Hasselt en hij is tevens blogger op ons Risk & Compliance Platform Europe.

Rugklachten

03 augustus 2017